Collection | Chaire Entreprises Familiales | Les lettres de Recherche

#2 La transmission des entreprises familiales

Effets du droit et de la fiscalité des successions sur l’investissement.

Quel impact ont les politiques fiscales et successorales sur les transmissions des entreprises familiales? Deux études clés explorent ce domaine, fournissant des éclairages importants sur la manière dont les réglementations impactent les décisions stratégiques et les investissements des entreprises familiales.

Tsoutsoura (2015) examine l'impact des droits de succession sur les entreprises familiales en Grèce. En utilisant une réforme fiscale de 2002 comme expérience naturelle, elle montre l’influence des règles fiscales sur les décisions d'investissement des entreprises familiales autour des successions.

Analysant les lois sur les successions dans 38 pays, Ellul et al. (2010) établissent que des réglementations sur les successions plus contraignantes, notamment dans les régions où la protection des investisseurs est plus faible, peuvent limiter les opportunités d'investissement pour les entreprises familiales. Leur travail met en évidence l’importance des cadres juridiques dans la définition des stratégies opérationnelles et financières des entreprises familiales.

Ensemble, ces études améliorent notre compréhension des entreprises familiales. L'étude de Tsoutsoura se concentre sur l'impact des politiques fiscales dans un contexte national, tandis qu'Ellul et ses collègues offrent une perspective élargie à 38 pays. Les deux études soulignent les façons complexes dont les environnements fiscaux et juridiques peuvent entraver ou soutenir la croissance et la durabilité des entreprises familiales.

Droit de succession et investissement dans les entreprises familiales

La réforme fiscale grecque sur l’imposition des successions de 2002 et les investissements des entreprises familiales

En 2002, la Loi grecque N.3091 a considérablement réduit les droits de succession pour les transferts d'entreprises familiales. Avant cette loi, un taux d'imposition forfaitaire de 20% prévalait pour les transferts inter-vivos et des taux entre 15% et 25% s’appliquaient aux dons ou héritages.

À partir du 1er janvier 2003, le taux d'imposition a diminué à 1,2% pour les transferts aux proches parents et à 2,4% pour les transferts aux parents plus éloignés. Cependant, le taux d'imposition pour les transferts à des tiers non apparentés est resté inchangé à 20%.

Contrainte sur les droits de succession : limitation des investissements des entreprises familiales

Des droits de succession élevés restreignent les choix des entreprises familiales, freinant l’investissement et favorisant des stratégies prudentes.

Les droits de succession élevés sont susceptibles d’épuiser les ressources financières ou de nécessiter la vente d'actifs pour répondre aux obligations fiscales, limitant ainsi les capitaux disponibles pour réinvestir. Cette contrainte favorise vraisemblablement une approche d'investissement conservatrice des entreprises qui anticipent les futurs impacts fiscaux d’une transmission.

De plus, l'anticipation des droits de succession élevés peut inciter à la cession plutôt qu’à la pérennisation de l’entreprise familiale. La réforme fiscale grecque de 2002 visait à réduire ces contraintes, offrant aux entreprises familiales davantage de liberté pour leur croissance.

Afin d'identifier l'effet des droits de succession sur les politiques des entreprises, Tsoutsoura examine tous les transferts d'entreprises à responsabilité limitée en Grèce de 1999 à 2005. L'accent est mis sur 694 successions inter-vivos, excluant délibérément les entreprises des secteurs des services publics et financiers afin d'éviter les distorsions spécifiques au secteur.

En présence de droits de succession élevés, les investissements autour des transmissions d’entreprises diminuent de 40%.

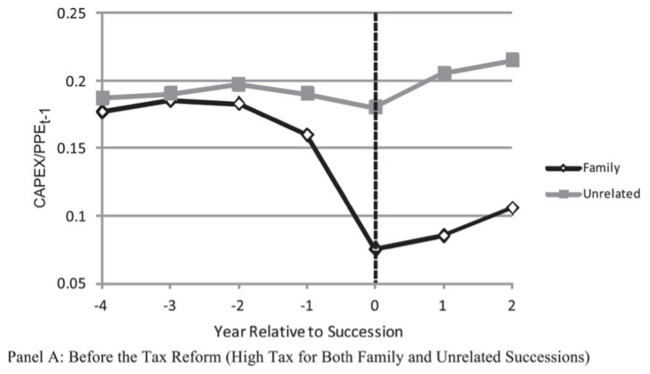

Les résultats montrent une baisse significative des niveaux d'investissement dans les entreprises familiales lors des événements de succession, en présence de droits de succession élevés. Le Graphique 1 se concentre sur les successions qui ont eu lieu autour de la réforme fiscale. Ici, le temps est référencé en années, centrées autour de l'année de transition.

Le panel A souligne une baisse significative des investissements des entreprises familiales soumises à des droits de succession élevés, dépassant 40 % l'année de la succession et persistant pendant au moins deux ans après celle-ci.

Graphique 1. Investment (CAPEX/PPEt-1)

Le panel B compare les tendances moyennes d'investissement autour des événements de succession pour les entreprises familiales et non familiales après la réforme. Il montre que la réduction des droits de succession pour les transferts familiaux rapproche les tendances d'investissement des deux types de successions.

Source : Tsoutsoura (2015).

Note : Les successions sont classées en deux catégories : familiales, lorsque le transfert de l'entreprise est effectué à des membres de la famille au premier ou au deuxième degré, et non familiales dans les autres cas. Le temps est mesuré en années par rapport à l'année de transition.

Après la réforme fiscale grecque de 2002, la part des successions familiales dans les transmissions d'entreprises a augmenté de 45,2 % à 73,9 %, montrant une réponse claire aux taux d'imposition réduits. L'étude souligne que l’impact fiscal est plus marqué pour les entreprises familiales avec une faible tangibilité des actifs et celles détenues par des entrepreneurs disposant de sources de revenus alternatives limitées.

Droit des successions et investissement dans les entreprises familiales (Ellul et al., 2010)

Selon Ellul et al., 2010, des lois successorales strictes, qui conduisent des héritiers non contrôlants à hériter d’une partie de l’entreprise, peuvent entraver la flexibilité opérationnelle et d'investissement des entreprises familiales, en réduisant les fonds disponibles pour investir. Cette contrainte est particulièrement significative dans les pays où ces lois sont plus strictes, car les entreprises familiales font face à des contraintes de capital accrues en raison de la distribution obligatoire des actifs aux héritiers. Les juridictions offrant un niveau de protection des investisseurs moins élevé, dans lesquelles l’accès au financement externe est plus difficile, sont particulièrement affectées, intensifiant la réduction des investissements de ces entreprises.

Degré de contrainte des lois de successions dans le monde

Ellul et al. (2010) introduisent un indicateur mesurant la permissivité des lois sur les successions dans le monde. Ils constatent que les pays de common law ont généralement des lois plus permissives que les pays de droit civil. Par exemple, dans ces derniers, la part maximale laissée à un enfant en présence d'un conjoint survivant est de 60 % pour deux enfants et de 54 % pour trois, tandis que dans les pays de common law, elle est de 96 % dans les deux cas (Tableau 1).

Table 1. La permissivité des droits de succession

Source: Ellul et al. (2010).

Les pays de common law permettent généralement une plus grande liberté dans l'allocation des actifs parmi les héritiers par rapport aux pays de droit civil.

Notes : Le panel A présente des statistiques descriptives sur la part maximale pouvant être léguée à un seul enfant en l'absence ou en présence d'un conjoint survivant, pour 2 ou 3 enfants dans les pays de droit civil. Le panel B offre les mêmes statistiques pour les pays de common law.

Transmission d’entreprises dans des pays avec différents degrés de permissivité des lois successorales

S'appuyant sur des données financières et comptables provenant des bases de données Worldscope et Compustat, l'étude couvre 38 pays et inclut 10 000 entreprises cotées, dont 3 157 sont des entreprises familiales (au seuil de 20 %).

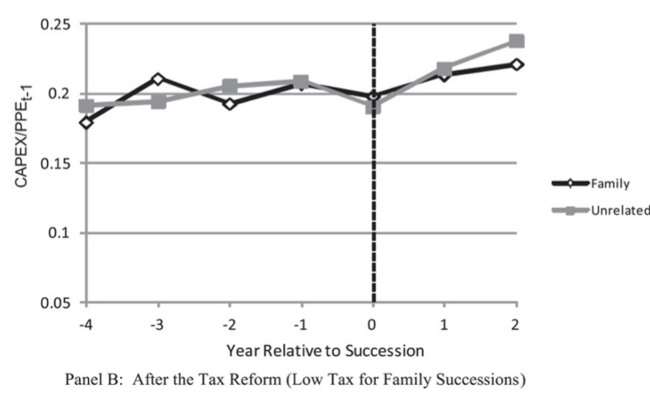

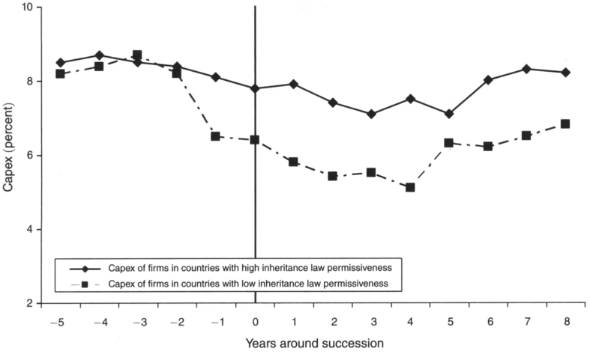

Le Graphique 2 retrace le ratio moyen investissement/actifs pour les 952 entreprises faisant l'expérience d'une transmission familiale, divisées en deux sous-groupes en fonction de la contrainte des réglementations. Les pays avec réglementations strictes constatent une baisse significative du ratio d'investissement : de 0,079 dans les cinq années précédant la succession à 0,057 dans les neuf années suivantes.

En revanche, dans les pays avec des lois successorales moins contraignantes, le ratio moyen d’investissement ne diminue que de 0,086 à 0,079, ce qui n'est pas statistiquement significatif.

Graphique 2. Ratio Investissements/Actifs dans les entreprises familiales autour de l'année de succession :

Source: Ellul et al. (2010).

Dans les pays avec des lois plus strictes, les entreprises familiales présentent des niveaux d'investissement plus faibles que dans ceux avec des lois moins contraignantes. Ellul et al., 2010 montrent que cette tendance est plus prononcée dans les pays avec une protection des investisseurs plus faible, ce qui indique que les lois successorales restrictives associées à un financement externe limité exacerbent les défis d'investissement pour les entreprises familiales.

Les entreprises familiales sont particulièrement vulnérables aux contraintes légales associées à la transmission. L'impact des lois successorales sur l'investissement des entreprises est notable lors de leur transmission, qui induit une plus ou moins grande division du patrimoine.

À propos de la Chaire Entreprises Familiales

Quels sont les performances, les stratégies, les modèles économiques et sociaux de ces entreprises ? Sont-elles armées pour relever le défi des transformations numérique et environnementale en cours ?

Autant de questions auxquelles la Chaire « Entreprises familiales et investissement de long terme » de l’Université Paris Dauphine - PSL, lancée en septembre 2023, ambitionne de répondre.

Un vivier d’acteurs de l’environnement des entreprises familiales vient nourrir les réflexions, partager des expertises et contribuer aux travaux, en étant invités aux différentes activités de la Chaire. Elle a pour vocation de favoriser l’éclosion d’un écosystème impliquant les chercheurs de l’Université Paris Dauphine - PSL, ainsi que leur réseau national et international, afin de développer des recherches sur les entreprises familiales et leurs dynamiques et de les valoriser auprès de toutes les parties prenantes.

La Chaire Entreprises Familiales bénéficie du soutien de ses mécènes :

Ce contenu est publié sous licence Creative Commons

Notes & Références

- Ellul, A., Pagano, M. & Panunzi, F., 2010. Inheritance law and investment in family firms. American Economic Review, 100(5), pp.2414-2450.

- Tsoutsoura, M., 2015. The effect of succession taxes on family firm investment: Evidence from a natural experiment. The Journal of Finance, 70(2), pp.649-688.

À lire aussi

Crises climatiques, chocs géopolitiques et ruptures technologiques fragilisent durablement les organisations. Quelles pratiques permettent de...

La démocratisation de l’entreprise est souvent présentée comme une réponse aux critiques sociales et écologiques. Dispositifs de RSE et espaces de...

Par une trop grande focalisation sur le déploiement des technologies de communication digitale, les directions du marketing perdent de l’influence. Il...