Ouvrage | Covid-19 : regards croisés sur la crise

La filière de santé dans le commerce international

Lors de la première vague de la pandémie de la Covid-19, les pénuries de certains médicaments mais aussi de petits matériels et d’équipements ont montré l’importance du commerce international dans le domaine de la santé.

L’identification d’une « nouvelle » filière, regroupant 4 branches et plus de 200 produits, permet d’étudier la nature et la géographie des échanges de tous les biens relatifs à la santé. Depuis 2000, le dynamisme du commerce est très marqué dans cette filière avec une forte polarisation des flux en termes de gamme de qualité/prix. L’importance des firmes multinationales et de leurs réseaux internationaux de production est à l’origine d’interdépendances commerciales dont témoigne l’ampleur du commerce croisé de produits ayant les mêmes caractéristiques techniques entre les pays. Enfin, le maintien de la domination des pays avancés dans la filière de santé n’a pas empêché la montée en puissance régulière des pays émergents et en développement dans les produits bas de gamme.

L’identification d'une filière santé

Au printemps dernier, lors de la première vague de la pandémie de la Covid-19, les pénuries de certains médicaments mais aussi de petits matériels de santé (masques chirurgicaux, écouvillons…) ou encore d’équipements (respirateurs) ont montré l’importance du commerce international dans le domaine de la santé. Or, il n’est pas facile d’analyser l’ensemble des interdépendances entre les pays dans ce domaine, en raison des difficultés posées par le repérage statistique des produits concernés. En effet, les nomenclatures de commerce international ne contiennent pas de regroupement spécifique aux produits relatifs à la santé. Ceux-ci sont éparpillés dans différentes filières : les produits pharmaceutiques relèvent de l’industrie chimique, les instruments médicaux de celle de l’électronique, le petit matériel de plusieurs autres.

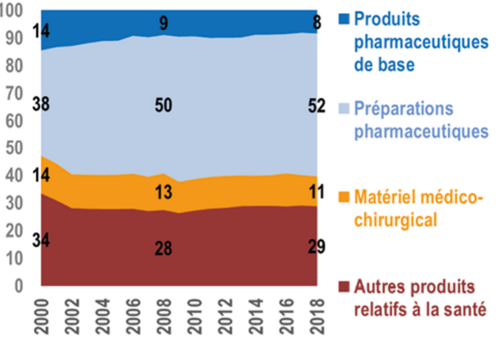

Pour tracer les interdépendances commerciales entre les pays, les Organisations mondiales de la santé et des douanes ont conjointement établi en avril 2020 une liste d’une cinquantaine de produits concernés par la Covid-19 dans la nomenclature internationale du Système Harmonisé à six chiffres. Mais les difficultés -voire les ruptures- d’approvisionnement dans le domaine de la santé sont antérieures à la crise sanitaire et ne touchent pas les seuls produits « Covid ». Des tensions existent pour un ensemble de biens relatifs à la santé qui peuvent, avec le prolongement de la pandémie, encore davantage affecter certains pays. Ainsi une approche globale est nécessaire, fondée sur la définition d’une « nouvelle » filière dans le commerce international qui englobe tous les produits relatifs à la santé. Celle que nous avons identifiée comprend plus de 200 produits de la nomenclature du Système harmonisé regroupés en 4 branches (graphique 1) :

- les produits pharmaceutiques de base issus de la chimie organique (antibiotiques, hormones, vitamines, alcaloïdes, etc.),

- les préparations pharmaceutiques (médicaments, sang, vaccins, etc.),

- le matériel médico-chirurgical,

- et les autres produits relatifs à la santé (petits matériels, vêtements, accessoires…).

- Graphique 1

Décomposition par branche du commerce mondial dans la filière de santé (en %)

Source : CEPII, base de données WTFC.

La structure du commerce au sein de la filière de santé montre la prédominance de deux branches en particulier : en 2018, plus de 50 % des échanges concernent les préparations pharmaceutiques dont la part s’est accrue aux dépens des trois autres branches (+ 14 points de pourcentage en moins de vingt ans) ; et près de 30 % des flux portent sur les autres produits relatifs à la santé qui, pour certains, font désormais l’objet d’une forte demande internationale en raison de la crise sanitaire.

La nature des échanges dans la filière de santé

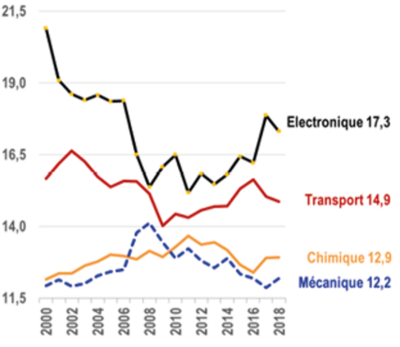

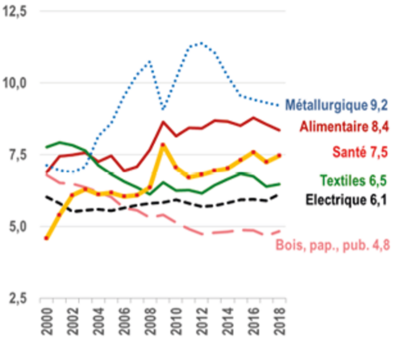

Les échanges internationaux dans la filière de santé correspondent à 7,5 % du commerce mondial de biens manufacturés hors énergie en 2018 (graphique 2). Presque autant que l’industrie alimentaire à la même date mais bien moins que les filières de l’électronique, du matériel de transport, de la chimie ou de la mécanique1. La filière de santé enregistre toutefois une croissance quasiment continue dans le commerce mondial depuis deux décennies : elle est celle dont la progression est la plus marquée (+2,9 points de pourcentage entre 2000 et 2018) parmi les dix filières de notre découpage.

Graphique 2

Répartition par filière du commerce mondial manufacturier hors énergie (%)

Source : CEPII, base de données WTFC.

Près de 40 % du commerce mondial dans la filière est un échange de biens intermédiaires, lié notamment à la fragmentation internationale des processus de production. Il s’agit presque exclusivement de produits semi-finis, qui représentent 100 % des échanges de la branche des produits pharmaceutiques de base, 38 % des préparations pharmaceutiques et 31 % des autres produits relatifs à la santé. Dans la branche de matériel médico-chirurgical, le commerce de biens intermédiaires est très réduit et uniquement constitué de pièces et composants (8 % des échanges de la branche). Le commerce dans la filière de santé porte également pour près de 50 % sur les biens de consommation, le reste concernant les biens d’équipement (graphique 3.A).

Graphique 3

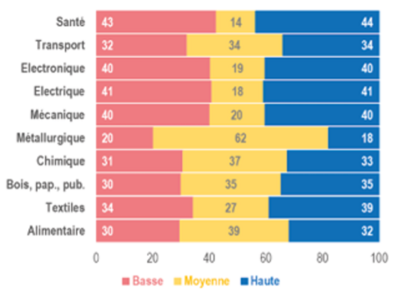

Structure des filières manufacturières par stades de production et gammes de valeurs unitaires en 2018 (en % du commerce mondial de la filière)

A. STADES B. GAMMES DE QUALITÉ/PRIX

Source : CEPII, base de données WTFC.

Dans cette filière, le monde échange très peu dans la gamme moyenne de qualité/prix, dont la part est plus faible que pour toutes les autres filières de notre classification (graphique 3.B). Seuls 14 % des flux sont de gamme moyenne, les 86 % restant se répartissant équitablement entre le haut de gamme (44 %) et le bas de gamme (43 %). Cette forte polarisation des échanges en termes de gammes, qui est observée à la fois dans les 4 branches, n’est pas surprenante. Le poids des investissements en R&D est conséquent dans l’élaboration de certains produits (des médicaments et appareils médicaux notamment) ; les produits les plus innovants sont chers et les marges restent élevées tant que ces derniers sont protégés par des brevets. Parallèlement se développent des échanges d’autres produits, « banalisés », plutôt situés dans le bas de gamme, en provenance des pays avancés comme des pays émergents (voir ci-dessous), à l’instar des médicaments génériques ou des principes actifs produits aujourd’hui en Inde et en Chine.

Graphique 4

Part des flux croisés dans les échanges par filière (% du commerce mondial de la filière)

Note : Seules les filières dont la part est supérieure à celle observée pour la moyenne du secteur manufacturier hors énergie (Total manuf.) sont représentées.

Source : CEPII, base de données WTFC.

Une autre caractéristique de la filière de santé est l’importance des firmes multinationales, dont filiales et sous-traitants établis dans nombre de pays forment d’intenses réseaux d’échanges le long des chaînes de valeur. Cette division mondiale des tâches crée un commerce simultané de produits ayant les mêmes caractéristiques techniques entre les pays. Ainsi, plus de la moitié des échanges mondiaux dans cette filière correspondent à des flux croisés (par contraste aux flux univoques) de mêmes produits, aux prix similaires (échange de variétés) ou très différents (échanges de qualités). C’est la filière où les flux croisés sont les plus importants, juste avant celles de matériels électrique et mécanique (graphique 4). Au sein de la filière de santé, seule la branche des produits pharmaceutiques de base est caractérisée par des échanges univoques élevés, et la part des échanges croisés y est en net recul (de 32 % à 19 %).

La géographie du commerce dans la filière de santé

Si le choc de la Covid-19 a entraîné des pénuries de médicaments d’intérêt vital dans plusieurs pays avancés, le marché global des produits pharmaceutiques n’en demeure pas moins dominé par ces pays, en particulier européens. Et il en est ainsi depuis plus d’un demi-siècle, comme nous l’avons montré lors d’une récente publication2. Bien que croissantes et, pour certains produits, déterminantes, les parts de pays émergents, comme la Chine et l’Inde, sont encore limitées. Dans une moindre mesure, ce constat s’applique également à l’ensemble de la filière de santé.

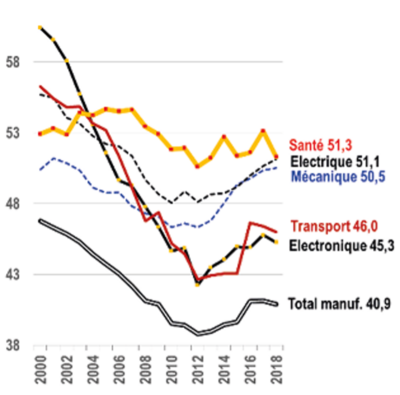

Graphique 5

Part des pays avancés dans les échanges manufacturiers par filière (% du commerce mondial de la filière)

Note : Pays avancés au sens du FMI. Seules les filières, dont la part dans les exportations ou les importations est supérieure à celle observée pour la moyenne du secteur manufacturier hors énergie (Total manuf.) sont représentées

Source : CEPII, base de données WTFC.

Plus de 80 % des exportations mondiales dans la filière de santé sont encore réalisées par les pays avancés (dont 64 % pour la seule Europe), alors que ceux-ci sont à l’origine de 60 % des ventes mondiales en moyenne dans le secteur manufacturier. La perte de parts de marché des pays avancés est bien moins marquée pour la filière de santé que pour l’ensemble des autres filières (-6,1 points de pourcentage entre 2000 et 2018 contre -17,9 pour l’ensemble des flux de produits manufacturés). Les pays avancés sont aussi les premiers clients des produits relatifs à la santé : 75 % des ventes mondiales leur sont destinées (graphique 5). Au total, ils dégagent de gros excédents sur cette filière qui se situe au quatrième rang de leurs avantages comparatifs dans le commerce international après les filières mécanique, chimique et de l’équipement de transport (graphique 6).

Graphique 6

Spécialisation dans le secteur manufacturier des pays avancés (avantages/désavantages comparatifs par filière)

Note : L’indicateur est exprimé en millièmes du commerce total de la zone. Pour la méthodologie voir le Panorama du CEPII, n°2020-01.

Source : CEPII, base de données WTFC.

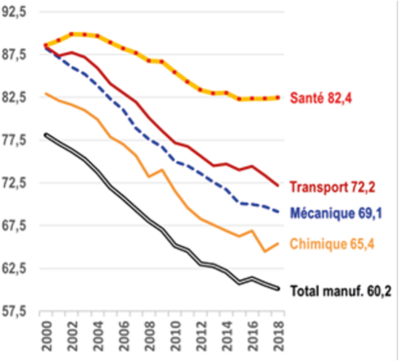

La grande majorité des flux de la filière de santé a lieu entre pays avancés (64 % en 2018) mais cette part a largement décliné depuis les années 2000. Dans le même temps, les pays avancés ont accru leurs exportations vers les pays émergents et en développement, ce qui explique le relatif maintien de leurs parts de marché. Une tendance forte est cependant la montée en puissance régulière des pays émergents et en développement, qui commercent toujours davantage, à la fois vers les pays avancés et entre eux (graphique 7).

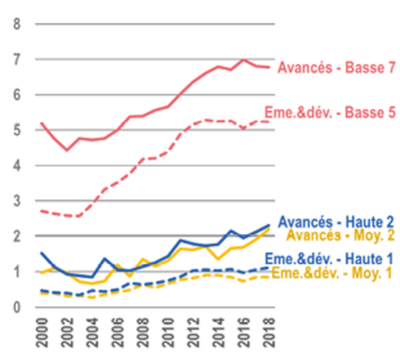

Graphique 7

Commerce bilatéral entre pays avancés et pays émergents & en développement et flux intra-zone (% du commerce mondial de la filière de santé, 2000-18)

Source : calculs des auteurs à partir de CEPII, base de données WTFC.

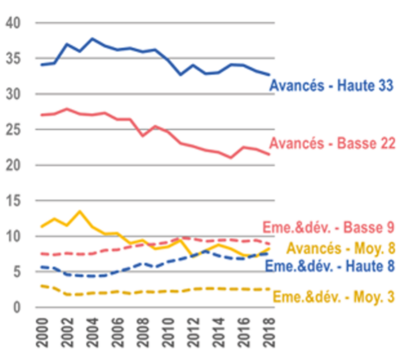

La prise en considération des gammes de qualité/prix permet d’affiner le constat. La montée des pays émergents et en développement s’opère principalement dans le bas de gamme grâce à des ventes vers les pays avancés et entre eux (graphique 8). De manière symétrique, les pays avancés échangent de moins en moins entre eux dans cette gamme, ce qui suggère la substitution d’une partie de ces flux par des achats auprès des pays émergents. Ainsi, la forte présence des pays avancés sur l’ensemble de la filière n’empêche pas que leur approvisionnement dans le bas de gamme repose désormais davantage sur les pays émergents (pour certains produits de façon quasi exclusive).

Graphique 8

Exportations de la filière de santé par partenaire et gamme de qualité/prix (% du commerce mondial de la filière)

Source : calculs des auteurs à partir de CEPII, base de données WTFC.

Ce contenu est publié sous licence Creative Commons

Notes & Références

- La répartition par filière du commerce mondial est établie à partir de données sur les échanges en valeur et les parts des différentes filières dépendent des volumes échangés ainsi que des prix relatifs des produits.

- Cotterlaz P., Gaulier G., Sztulman A., Ünal D. (2020), « Les pénuries pharmaceutiques en Europe éclipsent un demi-siècle d’excédents commerciaux », Le Blog du CEPII, Faits & Chiffres du 20 mai.

À lire aussi

Santé, biodiversité, agriculture : les pesticides cristallisent les oppositions. Derrière le débat politique, une question centrale demeure : quelles...

La science est intimement liée à la politique depuis la Révolution française. Cette connexion s’est traduite par la production d’experts censés...

Transition Écologique & Sociale

Entre régulation et compétitivité, comment engager les entreprises dans la transition écologique et sociale ?

Hier fer de lance du droit européen, les régulations sociales et environnementales des entreprises sont aujourd’hui menacées. Pressions géopolitiques...